2018-08-07 22:30:47

遇到异常发票,应该怎么处理?

1接到通知及时了解情况

若企业收到主管税务机关的发票异常告知,记得要及时与税务人员取得联系,了解清楚发票情况,配合税务机关做好处理工作。对于存在真实交易行为的一般纳税人,可以提供相关证据,充分争取适用税务总局有关善意取得增值税专用发票的规定,从而维护自身权益。

经核实,符合现行增值税进项税额抵扣或出口退税相关规定的,企业可继续申报抵扣,或解除担保并继续办理出口退税。

如果主管税务机关坚持进项税额转出并加收滞纳金,企业可以考虑通过司法途径继续维护自身权益。

2确认异常及时进项转出

1.增值税一般纳税人取得异常发票,尚未申报抵扣或申报出口退税的,暂不允许抵扣或办理退税;

2.已经申报抵扣的,一律先作进项税额转出;

3.已经办理出口退税的,税务机关可按照异常发票所涉及的退税额对该企业其他已审核通过的应退税款暂缓办理出口退税,无其他应退税款或应退税款小于涉及退税额的,可由出口企业提供差额部分的担保。

3区分情况,分别处理

在增值税稽核比对中,通过全国增值税专用发票稽核系统产生稽核比对结果为“不符”、“缺联”、“属于作废”的增值税专用发票,列入异常抵扣凭证管理。对于这些异常发票的判断和处理需要结合不同的情况。

1.“不符”发票

(1)抵扣联票面信息与抵扣联电子信息相符的,传递给销售方主管税务机关审核检查(请谨慎操作哦~);

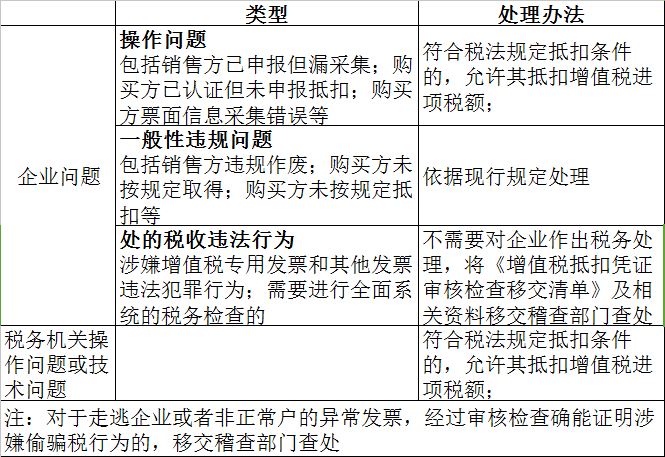

(2)抵扣联票面信息与抵扣联电子信息不相符、与存根联电子信息相符的,按下表进行处理;

内容整理自国税发〔2008〕33号

(3)抵扣联票面信息与抵扣联、存根联电子信息均不相符的,根据抵扣联票面信息修改抵扣联电子信息,传递给销售方主管税务机关审核检查。

2.“缺联”发票

(1)抵扣联票面信息与抵扣联电子信息相符的,传递给销售方主管税务机关审核检查;

(2)抵扣联的票面信息与抵扣联电子信息不相符的,根据抵扣联票面信息修改抵扣联电子信息,传递给销售方主管税务机关审核检查。

3.“属于作废”发票

(1)纳税人未申报抵扣的,按上述表1进行处理;

(2)纳税人已申报抵扣,传递给销售方主管税务机关审核检查。

日常工作中,如何防范?

1.通过国家企业信息公示网查询合作企业经营情况,是否有异常经营一目了然;

2.通过12366或网上办税厅,查询合作企业是否为走逃(失联)企业,及时去主管税务部门查询发票上传,报税情况;

3.建立完善的财务制度和发票保管制度,杜绝员工开具报销范围之外的发票,杜绝员工买票入账的行为。

最后,温馨提示,在避免收到异常发票的同时,我们也要避免自己成为走逃(失联)企业,若发生生产经营地址搬迁、更换代理记账公司或财务人员离职等事宜,请务必及时更改在国税局所留的联系方式以及地址,以避免因管理人员无法联系,实地核查查无下落而造成其他不良后果。